ECB có quyết định nới lỏng định lượng vào ngày mai?

|

Sự chia rẽ trong giới phân tích xuất hiện hôm thứ Ba, sau khi nhiều quan chức Ngân hàng Trung ương châu Âu đưa ra các tín hiệu hạ thấp kỳ vọng của thị trường về khả năng nới lỏng định lượng ngay lập tức và đáng kể (QE).

Trước đó, vào tháng 6, Chủ tịch ECB Mario Draghi xác nhận ông đang tìm kiếm các biện pháp nhằm thúc đẩy nền kinh tế khu vực đồng tiền chung euro gồm 19 thành viên, do lo ngại lạm phát thấp liên tục và tăng trưởng chậm chạp.

Những khác biệt quan điểm như trên đã dẫn tới các tranh luận về khả năng thay đổi có thể đoán trước của chính sách tiền tệ, gồm giảm lãi suất điều hành, lãi suất tiền gửi và khuyến nghị mua tài sản của ngân hàng trung ương, hay còn gọi là chương trình nới lỏng định lượng.

Tuy nhiên, các quan chức ECB mới đây đã làm giảm kỳ vọng thị trường về một gói kích thích tiền tệ đáng kể. Chủ tịch ngân hàng trung ương Pháp Francois Villeroy de Galhau và Chủ tịch ngân hàng trung ương Estonia Madis Muller là những người mới nhất đưa ra nghi ngờ về quy mô can thiệp.

Họ bổ sung vào nhóm có cùng quan điểm, gồm Sabine Lautenschlager, thành viên của ban điều hành ECB; Klaas Knob, chủ tịch ngân hàng trung ương Hà Lan; và Chủ tịch Bundesbank Jens Weidmann - những người đã phát tín hiệu hoài nghi về việc tái khởi động QE.

Các bình luận của nhóm này dường như mâu thuẫn với cả Draghi và Ollie Rehn, chủ tịch ngân hàng trung ương Phần Lan - những người gần đây đã kêu gọi một gói kích thích có khả năng gây ảnh hưởng “mạnh mẽ và đáng kể”.

Thay đổi quan điểm khó hiểu

Shweta Singh, giám đốc điều hành vĩ mô toàn cầu tại TS Lombard, cho biết trong một lưu ý hôm thứ Tư rằng sự thay đổi trong các tuyên bố gần đây của ECB là khó hiểu.

Với nền kinh tế Ý bị đình trệ trong quý II, trong khi Đức - nền kinh tế lớn nhất khu vực đồng euro - cho thấy sự yếu kém hơn nữa, bà Singh cho rằng có rất ít cơ hội để có thể còn lạc quan về triển vọng kinh tế.

“Sản xuất công nghiệp vẫn còn trong tình trạng ảm đạm và kết quả tiêu cực đang lan truyền khá nhanh sang ngành dịch vụ. Các doanh nghiệp đang điều chỉnh thấp hơn kế hoạch tuyển dụng và mở rộng hoạt động của họ, với lý do cầu yếu tiết chế sản xuất”, bà Singh nói.

Chương trình QE của ngân hàng trung ương châu Âu từ lâu đã gây tranh cãi ở Đức, nơi mà tòa án hiến pháp của đất nước bị kéo vào một vụ kiện với tâm điểm là vấn đề mua trái phiếu của ECB hay còn gọi là “tài chính hóa chính sách tiền tệ”, vốn bị cấm theo luật EU.

Bà Singh cũng nhấn mạnh rằng sự kết hợp của: thuế quan leo thang liên tiếp trong cuộc chiến thương mại Mỹ-Trung; một đồng đô la mạnh đang đè nặng lên hoạt động tài chính toàn cầu và làm giảm cầu hàng xuất khẩu của khu vực đồng euro; và sự hỗn loạn xung quanh Brexit không hề giảm bớt, không dễ gì giảm đi mối quan tâm đến các vấn đề liên quan đến QE tại châu Âu.

Không có sự hỗ trợ lớn từ chính sách tài khóa, bà cho rằng ECB sẽ rất khó để vực dậy kinh tế, và vì vậy hiệu quả của một gói chính sách kích thích mới đến đâu sẽ phụ thuộc vào mô hình thiết kế của nó.

“Lợi ích cận biên của việc cắt giảm lãi suất đã bị giới hạn ở mức tối đa, ngay cả khi động thái giảm lãi suất được kết hợp với các hoạt động tái cấp vốn dài hạn (TLTRO) và lãi suất tiền gửi bậc thang thấp hơn”, bà Singh nói.

Dù vậy, một đợt nới lỏng định lượng thứ hai của ECB (QE2) có thể mang lại sự thúc đẩy đáng kể đối với tình hình tài chính và tiền tệ hiện tại, nhưng mức độ tác động sẽ nhẹ hơn so với QE1, khi “chi phí vay cao hơn, sự phân mảnh trên khu vực đồng euro là nghiêm trọng và rủi ro nội khối lớn hơn nhiều”.

“Quan trọng là, lần này có thể có ít khả năng khiến đồng euro giảm giá và do đó làm tăng kỳ vọng lạm phát, trong khi nhóm tài sản đủ điều kiện để ECB có thể mua đã thu hẹp kể từ QE1 được tiến hành (khiến cơ quan này khó kiểm soát gói nới lỏng định lượng nếu không điều chỉnh các hạn chế)”, bà Singh lưu ý.

Các nhà nghiên cứu của TS Lombard hy vọng rằng QE2 có thể tương đương một phần ba gói 2,6 nghìn tỷ euro (2,88 nghìn tỷ đô la) của QE1. Tuy nhiên, họ dự đoán rằng nếu ECB nới lỏng một số điều kiện đặt ra đối với việc mua tài sản, chẳng hạn như tăng giới hạn tài sản mua từ một nhà phát hành từ 33% lên 50%, ECB có thể mua tới 1,5 nghìn tỷ euro tài sản của các chính phủ, cường quốc và tổ chức phi ngân hàng tư nhân.

Nhóm nghiên cứu của Singh kỳ vọng một gói kích thích kinh tế sẽ được công bố vào thứ Năm này, nhưng cảnh báo rằng việc cắt giảm lãi suất mà không có QE2 sẽ có thể là một thảm họa.

Chơi lớn, hay phớt lờ?

Để ECB thu hẹp khoảng cách 0,5% so với mục tiêu lạm phát, sẽ cần ít nhất 600 tỷ euro QE2, theo chuyên gia kinh tế cao cấp của Pictet về châu Âu Frederik Ducrozet.

Trong một ghi chú được công bố hôm thứ Năm, Ducrozet cho rằng lợi ích cận biên của QE sẽ giảm và rủi ro giảm neo lạm phát kỳ vọng sẽ đòi hỏi một chương trình kích thích tích cực hơn, nếu có thể là như vậy.

“Kịch bản số một của chúng tôi là QE2 sẽ được đưa ra ở mức 50 tỷ euro mỗi tháng trong vòng 1 năm”, Ducrozet nói.

“Nhưng với kịch bản có thỏa hiệp trong nội bộ ECB, nó có thể là 30 tỷ mỗi tháng trong 18 tháng, hay 25 tỷ mỗi tháng trong 2 năm, hoặc thậm chí là một chương trình mua tài sản không giới hạn thời gian kết thúc mà phụ thuộc vào dữ liệu kinh tế công bố chính thức. Dù bằng cách nào, chúng tôi hy vọng giới hạn mua tài sản từ một nhà phát hành sẽ được tăng từ 33% lên 50%”.

Những tiếng nói bất đồng trong cơ quan quản lý ECB, có thể không ngăn được ngân hàng trung ương tung ra QE2, Ducrozet dự đoán, nhưng những thỏa hiệp sẽ tập trung vào các vấn đề như cắt giảm lãi suất và bậc thang tiền gửi.

Tuy nhiên, ông lập luận rằng các bằng chứng đang chỉ ra tác động của các biện pháp theo thỏa hiệp như trên gần như rất ít, và nếu ECB sau đó thất vọng về hiệu quả gói kích thích đưa ra, cơ quan này sẽ phải tìm giải pháp mạnh tay hơn nữa trong tương lai.

Nhà kinh tế học về châu Âu của Berenberg, Florian Hense cũng dự đoán phần lớn các thành viên Hội đồng thống đốc sẽ ủng hộ gói chính sách, dù tranh luận có thể nhiều hơn so với thông thường.

Trong một lưu ý hôm thứ Hai, Hense dự đoán rằng ECB sẽ cắt giảm lãi suất 20 điểm cơ bản, từ -0,4% xuống -0,6%, khởi chạy lại các giao dịch mua tài sản ròng hàng tháng trị giá 30 tỷ euro trong ít nhất 12 tháng và giám sát các chỉ tiêu này theo dữ liệu kinh tế công bố để giữ lãi suất thấp như hiện tại hoặc thậm chí thấp hơn nữa sau nửa đầu năm 2020.

Ông cũng dự kiến sẽ có một hệ thống lãi suất tiền gửi bậc thang được đưa ra và kèm theo là áp dụng lãi suất phạt nếu nhà băng vượt quá từ 10 lần mức thấp nhất, đồng thời tăng giới hạn mua tài sản từ một nhà phát hành từ 33% lên 40%, hoặc thậm chí 50%.

Tin liên quan

Tin khác

NHTW Nhật Bản có chịu thêm áp lực sớm tăng lãi suất?

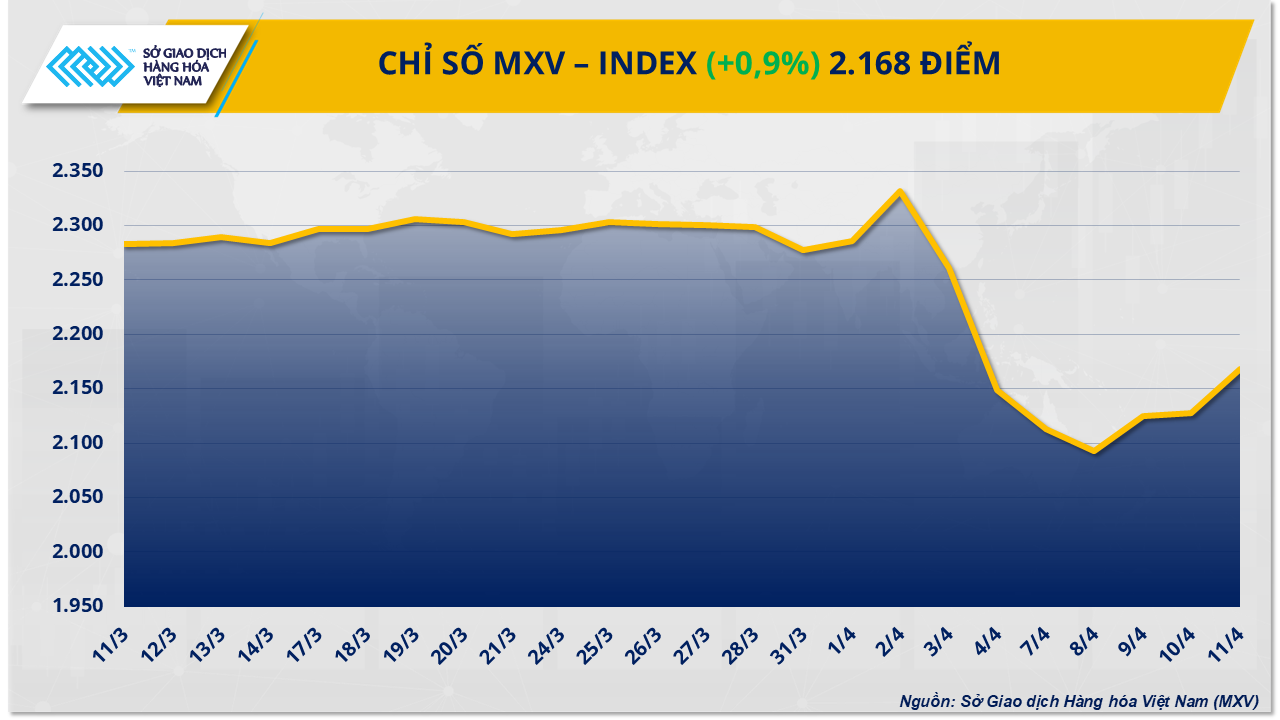

Thị trường hàng hóa nguyên liệu thế giới đang lấy lại cân bằng

Các ngân hàng trung ương lên kịch bản ứng phó với bão thuế quan

Singapore nới lỏng chính sách tiền tệ lần thứ hai liên tiếp

Quan chức Nhật Bản cho biết, họ muốn đồng yên Nhật mạnh lên

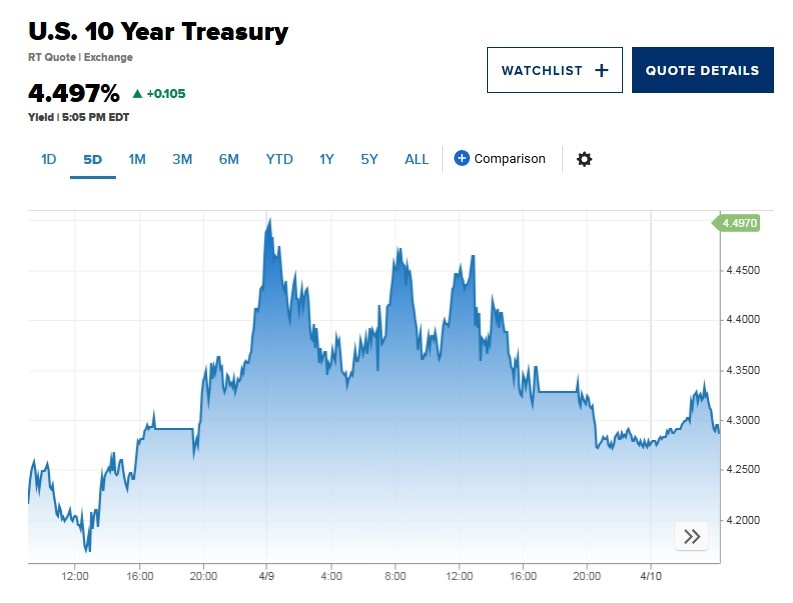

Áp lực đè nặng lên trái phiếu Mỹ và bạc xanh

Mỹ miễn thuế đối ứng với smartphone, laptop và loạt sản phẩm công nghệ

Trái phiếu Kho bạc Mỹ không còn là tài sản an toàn?

Tình thế lưỡng nan của Fed: Lạm phát hay suy thoái