Thúc đẩy tín dụng ngay từ đầu năm

| Tìm giải pháp then chốt thúc đẩy tín dụng Ngân hàng tăng “hút vốn” đầu năm |

Chính vì vậy, ngay trong những ngày đầu năm, Thống đốc NHNN đã ban hành Chỉ thị số 01/CT-NHNN về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành Ngân hàng trong năm 2025. Chỉ thị nêu rõ, trong năm 2025, NHNN sẽ điều hành tín dụng phù hợp với diễn biến kinh tế vĩ mô nhằm góp phần hỗ trợ thúc đẩy tăng trưởng kinh tế, kiểm soát lạm phát, ổn định kinh tế vĩ mô, đảm bảo an toàn hoạt động của các TCTD. Đồng thời, tiếp tục đổi mới công tác điều hành tăng trưởng tín dụng. Dự kiến tăng trưởng tín dụng toàn hệ thống khoảng 16%, có điều chỉnh phù hợp với diễn biến, tình hình thực tế.

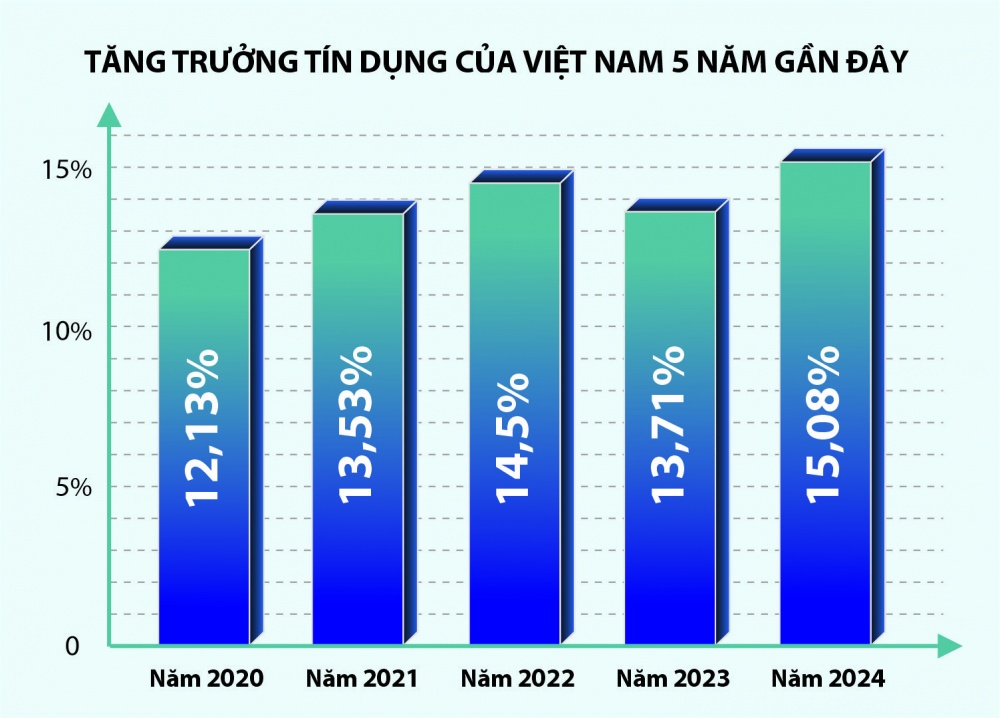

Chia sẻ mới đây, Phó Thống đốc Thường trực NHNN Đào Minh Tú cho biết, thực tế, trong nhiều năm qua, dòng vốn tín dụng ngân hàng luôn đóng vai trò quan trọng trong việc hỗ trợ tăng trưởng kinh tế. Đơn cử năm 2023, GDP tăng trưởng gần 7%, thì tăng trưởng tín dụng ở mức 14,55%; năm 2024, GDP tăng trưởng 7,09%, thì tín dụng tăng trưởng 15,08%, trung bình tăng trưởng tín dụng 2% sẽ giúp tăng trưởng GDP 1%. Vì vậy, năm nay, NHNN đặt mục tiêu tăng trưởng tín dụng khoảng 16% cho mục tiêu tăng trưởng kinh tế 8%. Thực tế này cho thấy, vai trò của vốn tín dụng trong nền kinh tế tiếp tục giữ tác động hết sức quan trọng với quyết tâm tăng trưởng GDP cao trong năm 2025. Mặt khác, điều này cũng đặt trọng trách lên ngành Ngân hàng trong mục tiêu giải ngân nguồn vốn kịp thời, hiệu quả, đảm bảo được chất lượng tín dụng.

“Vấn đề làm sao phải có đủ vốn phục vụ tăng trưởng cho nền kinh tế, nhất là trong bối cảnh các kênh huy động vốn trung, dài hạn như chứng khoán, trái phiếu vẫn còn những vấn đề cần củng cố. Trách nhiệm sẽ đặt nặng cho chính sách tiền tệ, tín dụng trong năm 2025”, Phó Thống đốc cho biết.

Ngay từ đầu năm, các nhà băng đã thể hiện quyết tâm trong việc thực hiện mục tiêu tăng trưởng tín dụng năm 2025. Cụ thể, bà Phùng Thị Bình, Phó Tổng giám đốc Agribank cho hay, Agribank cũng như các NHTM khác đã nhận được văn bản từ NHNN về chỉ tiêu tăng trưởng tín dụng năm 2025. Theo đó, Agribank có thể tăng trưởng tín dụng lên đến 13%. Với quy mô dư nợ hiện tại của ngân hàng là hơn 1,7 triệu tỷ đồng, năm 2025, ngân hàng có thể tăng quy mô cho vay thêm khoảng 230 nghìn tỷ đồng so với năm 2024. Với dự báo xu hướng và tình hình kinh tế hiện tại, ngân hàng nhận định năm 2025 có nhiều thuận lợi đối với hoạt động cho vay, đặc biệt khi Chính phủ đặt mục tiêu GDP tăng trưởng khoảng 8%, phấn đấu đạt trên 10%. Theo đó, Agribank sẽ tiếp tục hỗ trợ vốn vay và giảm lãi suất cho các khách hàng doanh nghiệp thông qua các chương trình cho vay phù hợp.

Đơn cử như ngay từ đầu năm 2025, Agribank đã triển khai 4 chương trình cho vay đối với khách hàng doanh nghiệp, áp dụng từ 1/1/2025 đến 31/12/2025. Các chương trình này bao gồm: Cho vay doanh nghiệp lớn, xuất nhập khẩu, FDI, doanh nghiệp nhỏ và vừa với lãi suất giảm từ

1,2-1,8%/năm so với lãi suất thông thường, tùy vào đối tượng, thời hạn vay và các yếu tố khác. Đối với khách hàng cá nhân, Agribank cũng đang triển khai 5 chương trình cho vay, bao gồm: Chương trình vay tiêu dùng, vay phát triển sản phẩm OCOP, vay tín dụng xanh và một số chương trình khác với lãi suất ưu đãi.

Tại OCB, ông Phạm Hồng Hải - Tổng giám đốc cho biết, ngân hàng tiếp tục đẩy mạnh hoạt động ngân hàng bán lẻ, đây là chiến lược xuyên suốt của OCB trong các năm qua. Đồng thời, OCB hướng đến những ngành là động lực tăng trưởng chính của nền kinh tế với tốc độ tăng trưởng cao và tiềm năng mở rộng như: năng lượng, FMCG, logistics, bất động sản nhà ở và mở rộng tệp khách hàng FDI. Song song đó, ngân hàng vẫn tiếp tục đẩy mạnh, tập trung tài trợ cho vay các lĩnh vực xanh, ít tiêu tốn năng lượng, thân thiện với môi trường, bên cạnh cho vay tệp khách hàng DNNVV và các doanh nghiệp có quản lý là nữ giới. “Để đẩy mạnh hoạt động tín dụng trong năm nay, OCB sẽ tiến hành tập trung rà soát điều chỉnh các sản phẩm theo hướng “may đo” phù hợp với từng đối tượng khách hàng. Bên cạnh đó, phát triển hàng loạt sản phẩm mới mang tính đa dạng hóa sản phẩm đi kèm dịch vụ hóa hỗ trợ nhằm nâng cao tính cạnh tranh”, ông Hải cho biết thêm.

Chia sẻ về kế hoạch năm 2025, ông Phạm Như Ánh, Tổng giám đốc MB cho biết, ngân hàng sẽ dành ít nhất 50% hạn mức tăng trưởng tín dụng cho phân khúc bán lẻ và DNNVV, phần còn lại tập trung vào doanh nghiệp lớn.

Theo các chuyên gia, với việc toàn hệ thống ngân hàng chủ động thúc đẩy ngay từ đầu năm, mục tiêu tăng trưởng tín dụng 16% mà ngành Ngân hàng đặt ra là hoàn toàn có khả năng đạt được. Giám đốc Phân tích CTCP Chứng khoán Rồng Việt (VDSC) Nguyễn Thị Phương Lan cho biết, năm 2025, triển vọng tăng trưởng tín dụng tích cực. Nhu cầu vốn tín dụng ngắn hạn của các doanh nghiệp niêm yết vẫn tương đối khả quan được hỗ trợ bởi nhu cầu tái cấu trúc nợ của doanh nghiệp bất động sản và nhu cầu vốn lưu động của các doanh nghiệp sản xuất khác. Bên cạnh đó, nhu cầu vốn tín dụng trung, dài hạn dự báo tiếp tục xu hướng tăng nhờ lãi suất cho vay ở mức thấp, tạo điều kiện cho các doanh nghiệp tiếp cận vốn đầu tư để mở rộng sản xuất.

Trong nhận định mới đây, VNDirect dự đoán nhu cầu tín dụng năm 2025 sẽ chủ yếu đến từ các doanh nghiệp thuộc lĩnh vực thương mại, sản xuất và xây dựng. Vì vậy, các ngân hàng có thế mạnh trong các lĩnh vực này dự kiến sẽ đạt tăng trưởng tín dụng và kết quả tài chính ấn tượng. Ngoài ra, đầu tư công sẽ là động lực chính thúc đẩy tăng trưởng tín dụng trong năm 2025. Các ngân hàng cho vay nhóm khách hàng là doanh nghiệp nhà nước, công ty xây dựng và đầu tư công sẽ có mức tăng trưởng tín dụng vượt trội vào năm tới.

Theo lãnh đạo NHNN, trong điều hành hạn mức tín dụng, NHNN đặt chỉ tiêu định hướng 16%, nhưng cũng có thể cao hơn nếu vẫn kiểm soát được lạm phát, các chỉ tiêu kinh tế vĩ mô trong ngưỡng cho phép và đạt mục tiêu tăng trưởng. NHNN sẽ tiếp tục tạo thuận lợi cho các NHTM. Nếu NHTM cho vay tích cực, đúng đối tượng và phát huy được hiệu quả nguồn vốn cũng như bảo đảm được an toàn, lành mạnh thì càng được chủ động triển khai. Đồng thời, NHNN sẽ kiểm soát cũng như bảo đảm tổng thể mức tăng trưởng tín dụng của nền kinh tế. “NHNN thông báo chỉ tiêu tăng trưởng tín dụng cho các TCTD là cách điều hành phù hợp trong bối cảnh lạm phát được kiểm soát. Trong năm 2025, NHNN tiếp tục nghiên cứu các giải pháp tín dụng nhất là tín dụng tập trung sản xuất kinh doanh, tiêu dùng để khai thác cầu nội địa như chỉ đạo của lãnh đạo Đảng, Nhà nước”, Thống đốc NHNN Nguyễn Thị Hồng chia sẻ về định hướng điều hành tín dụng năm 2025.

Tin liên quan

Tin khác

Kiến thức tài chính – hành trang không thể thiếu trong học đường

Chênh lệch giá vàng mua – bán tăng: Rủi ro cao cho nhà đầu tư

Sáng 14/4: Tỷ giá trung tâm giảm 37 đồng

Lan tỏa tín dụng chính sách ở Quảng Ngãi

Hà Nội bố trí 6.000 tỷ đồng uỷ thác qua Ngân hàng Chính sách xã hội

Chuẩn hóa quy định nghề hoạch định tài chính cá nhân theo tiêu chuẩn quốc tế

Sáng 12/4: Bạc xanh tiếp tục lao dốc

Giải pháp thanh toán không tiền mặt cho hệ thống xe buýt công cộng

Dịch vụ tài chính hướng đến sự tiếp cận bình đẳng, an toàn cho người dân