Thị trường mới nổi: Tổng thể chưa sáng, cụ thể không tối

| USD tăng giá gây rủi ro với các thị trường mới nổi | |

| Việt Nam - nền kinh tế mới nổi năng động nhất khu vực |

Inflow quay trở lại EM

TTCK Mỹ kể từ đợt sụt giảm đầu tháng 10 vừa qua đã tiếp tục biến động mạnh hơn hẳn các thị trường mới nổi. Độ lệch chuẩn (standard deviation) của S&P 500 tính từ 1/10 đến 23/11 là 2,84 trong khi MSCI EM Index là 2,3, khác hoàn toàn với mức tương quan 3,16 và 7,3 nếu tính từ đầu năm. Vào 2 tuần giữa tháng 11, chỉ số S&P500 đã giảm mạnh -5,3% trong khi MSCI EM Index chỉ giảm -0,6%.

|

| Dòng vốn vào các thị trường mới nổi tích cực hơn đôi chút trong tháng 11 nhưng chưa có gì đảm bảo sẽ kéo dài |

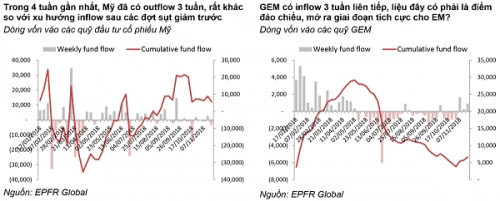

Cùng thời gian này, dòng vốn có dấu hiệu bị rút ra ở Mỹ và đổ vào EM. Cụ thể trong 4 tuần gần đây, các quỹ đầu tư cổ phiếu của Mỹ đã có outflow 3 tuần, ngược lại, các quỹ Global Emerging Markets (GEM) có inflow 3 tuần liên tiếp. Lần gần nhất GEM có inflow 3 tuần liền là tháng 4/2018.

Đây là một diễn biến rất mới, xảy ra vào thời điểm Hội nghị Thượng đỉnh G20 đang đến gần, dự kiến diễn ra từ 30/11-1/12/2018 tại Buenos Aires, Thủ đô Argentina. Trong thời gian diễn ra hội nghị này, một trong những tâm điểm đáng chú ý là cuộc gặp song phương bên lề giữa Tổng thống Mỹ Donald Trump và Chủ tịch Trung Quốc Tập Cận Bình tối ngày 30/11 - cuộc gặp đầu tiên kể từ khi hai nước áp đặt thuế nhập khẩu đối với hàng hóa của nhau.

Nhìn một cách lạc quan, diễn biến dòng vốn đang thể hiện sự kỳ vọng, thậm chí là đánh cược vào kết quả tích cực của cuộc gặp giữa lãnh đạo hai nền kinh tế hàng đầu này. Dòng vốn đã bị rút khỏi EM tính đến thời điểm đầu tháng 11 là 6 tháng. Áp lực rút vốn và các chỉ số giảm điểm kéo dài khiến thị trường EM dễ nhạy cảm với các tia hy vọng mới. Những phát biểu có phần ôn hòa hơn của Donald Trump và sự chuẩn bị gấp gáp của đại diện hai bên đang tạo ra hy vọng rằng, CTTM sẽ có cơ hội chấm dứt, hoặc ít nhất là ngưng leo thang để hai bên có thời gian tìm kiếm các giải pháp mới.

Báo cáo cập nhật dòng vốn toàn cầu tháng 11 của Khối nghiên cứu bán lẻ thuộc Công ty cổ phần Chứng khoán Sài Gòn (SSI) nhận định, nếu Mỹ - Trung thực sự đạt được thỏa thuận, hy vọng sẽ được nhen nhóm. “Rủi ro của các EM sẽ giảm bớt trong khi rủi ro biến động của TTCK Mỹ gia tăng sẽ làm đảo chiều xu hướng dòng vốn rút khỏi EM về Mỹ. Ở kịch bản tích cực này, một giai đoạn mới, bớt căng thẳng thậm chí là thuận lợi hơn cho EM sẽ mở ra”, báo cáo nhận định.

Kinh tế tăng trưởng chậm lại là thách thức không nhỏ

Dù rất kỳ vọng vào kịch bản tích cực kể trên nhưng vẫn còn nhiều ẩn số và cả thực tế không thể bỏ qua. Trong đó, ẩn số lớn nhất trong ngắn hạn chính là kết quả cuộc gặp của hai nhà lãnh đạo Mỹ - Trung. Nếu hai bên không đạt được thỏa thuận, hy vọng cũng như dòng vốn vừa chớm quay lại EM có thể sẽ nhanh chóng tan biến. Điều quan trọng hơn là dù Mỹ - Trung có đạt được thỏa thuận, giới đầu tư vẫn sẽ rất thận trọng khi đầu tư vào EM.

Bởi dù có đạt được thỏa thuận nào đó tại hội nghị G20, sẽ không gì thay đổi được mục đích chiến lược của Mỹ là kiềm chế Trung Quốc. Ngoài việc gia tăng các ảnh hưởng địa chính trị, các giải pháp kinh tế chắc chắn cũng sẽ được sử dụng. Một ví dụ là gần đây Mỹ đã vận động các quốc gia đồng minh như Đức, Ý, Nhật ngưng mua hàng của Huawei - một công ty công nghệ hàng đầu của Trung Quốc. Giới đầu tư vốn đã bi quan về triển vọng kinh tế lại phải đề phòng những sự kiện không thể lường trước như Huawei sẽ giữ trạng thái thận trọng nên khó có thể mạnh tay đầu tư vào các thị trường EM.

Xa hơn một chút là rủi ro khả năng kinh tế sẽ tăng trưởng chậm lại trong năm 2019. Khảo sát hàng tháng của Bank of America Merrill Lynch (BAML) mới đây cho thấy, các nhà quản lý quỹ trên toàn cầu đang ở mức bi quan nhất từ sau khủng hoảng 2008. Tỷ lệ cho rằng kinh tế toàn cầu đang ở giai đoạn cuối của chu kỳ tăng trưởng là 85%, cao hơn 11% so với đỉnh gần nhất vào tháng 12/2007. Có 35% cho rằng kinh tế sẽ tăng trưởng chậm lại trong năm tới, mức cao nhất kể từ khảo sát tháng 11/2008.

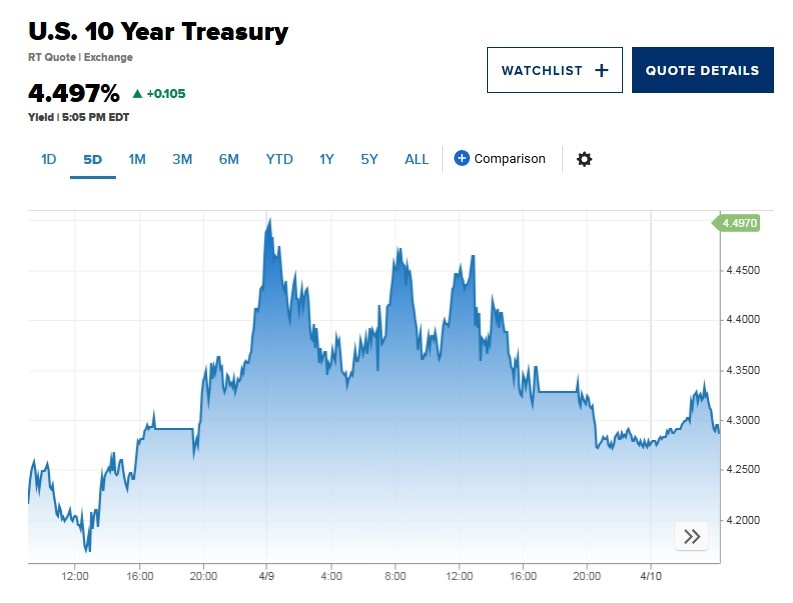

Lợi tức trái phiếu 10 năm của Mỹ giảm liên tục từ mức đỉnh 3,227% ngày 6/11/2018 xuống mức thấp nhất của tháng là 3,039% ngày 23/11/2018. Biến động lợi tức xảy ra cùng chiều với S&P 500 dù Cục Dự trữ Liên bang Mỹ (Fed) gần như chắc chắn sẽ nâng lãi suất vào tháng 12 tới cho thấy, giới đầu tư không còn quá quan tâm đến diễn biến ngắn hạn mà đang nhìn nhiều hơn sang năm 2019. Khi kinh tế tăng trưởng chậm lại, khả năng Fed nâng lãi suất 4 lần như năm 2018 sẽ khó xảy ra. Không những vậy, khoảng cách giữa các lần nâng lãi suất sẽ được kéo giãn.

Nếu thực sự kinh tế 2019 tăng trưởng chậm lại, chu kỳ giảm giá của thị trường phát triển (DM) từ tháng 11 và thị trường mới nổi từ tháng 2/2018 rất có thể sẽ còn tiếp diễn. Tính từ đầu năm đến nay, chỉ số MSCI EM Index đã giảm -15,4% trong khi S&P 500 tăng +0,3%. Không phải yếu tố cơ bản hay triển vọng tích cực mà chính sự mất điểm trong hầu hết thời gian của năm 2018 là lý do giúp MSCI EM Index ít biến động hơn S&P500 trong 2 tháng vừa qua. Với những gì đã diễn ra ở các giai đoạn sụt giảm trước, MSCI EM Index khả năng cao là sẽ tiếp tục diễn biến kém hiệu quả (underperform) so với S&P 500.

Trong 20 năm gần đây, EM đã trải qua 4 đợt sụt giảm mạnh: Bong bóng internet 2000-2001; khủng hoảng tài chính toàn cầu 2008-2009; rủi ro Trung Quốc “hạ cánh cứng” năm 2015 và đợt sụt giảm đang xảy ra, bắt đầu từ tháng 2/2018. Ở cả 4 đợt này, MSCI EM Index đều giảm sâu hơn so với S&P 500 nhưng bù lại là khi thị trường toàn cầu hồi phục, MSCI EM Index lại tăng nhanh hơn. Đây chính là đặc thù “high risk – high return” của các EM.

Tóm lại, dù có hy vọng về một kết quả tích cực trong hội nghị G20 lần này nhưng triển vọng của các EM không có nhiều thay đổi. Nguyên nhân chính là do dự báo tăng trưởng kinh tế chậm lại khiến thị trường tài chính toàn cầu bước vào giai đoạn khó khăn mà trong thời gian đó, việc đầu tư vào các tài sản rủi ro như cổ phiếu của EM sẽ bị hạn chế. Dưới góc độ đó, dù dòng vốn vào các thị trường mới nổi có tích cực hơn đôi chút trong tháng 11 nhưng không gì có thể đảm bảo dòng inflow này sẽ gia tăng hoặc kéo dài.

Tin liên quan

Tin khác

NHTW Nhật Bản có chịu thêm áp lực sớm tăng lãi suất?

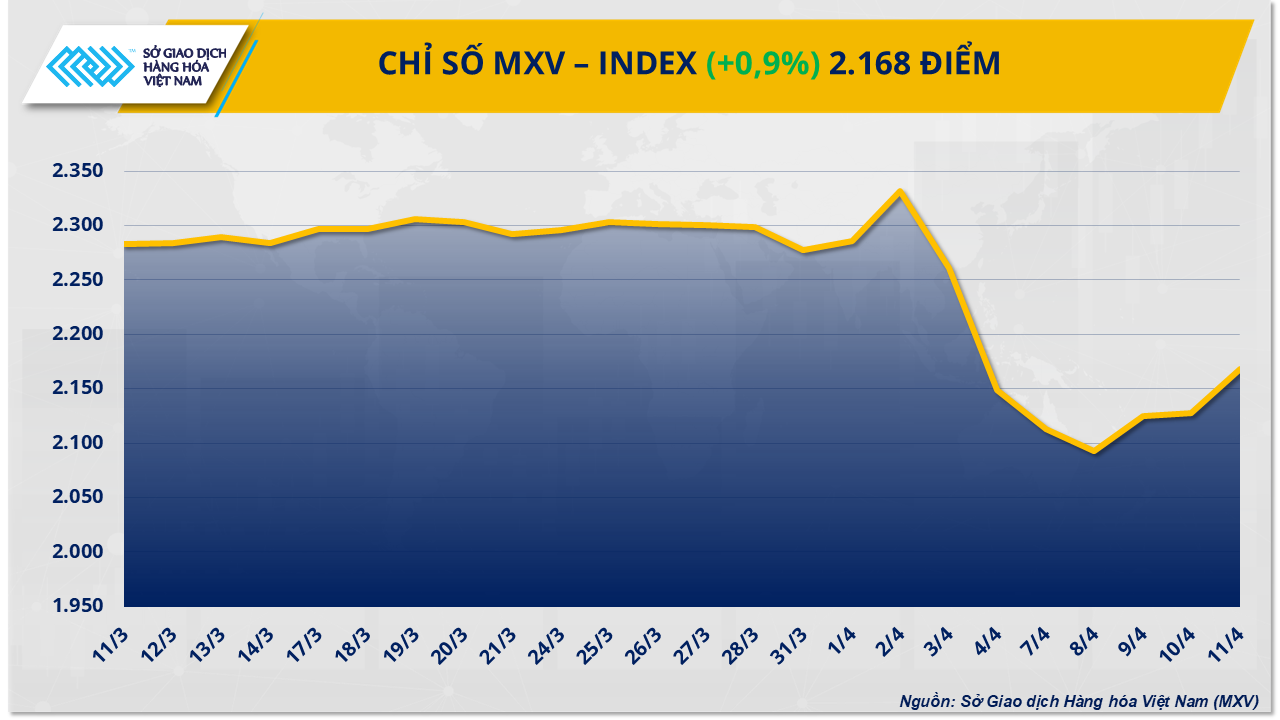

Thị trường hàng hóa nguyên liệu thế giới đang lấy lại cân bằng

Các ngân hàng trung ương lên kịch bản ứng phó với bão thuế quan

Singapore nới lỏng chính sách tiền tệ lần thứ hai liên tiếp

Quan chức Nhật Bản cho biết, họ muốn đồng yên Nhật mạnh lên

Áp lực đè nặng lên trái phiếu Mỹ và bạc xanh

Mỹ miễn thuế đối ứng với smartphone, laptop và loạt sản phẩm công nghệ

Trái phiếu Kho bạc Mỹ không còn là tài sản an toàn?

Tình thế lưỡng nan của Fed: Lạm phát hay suy thoái