Giao dịch bảo đảm hiện đại: Giảm rủi ro, tăng khả năng tiếp cận

Phát triển ngành tài chính là một trụ cột quan trọng của chiến lược phát triển nền kinh tế của một quốc gia. Sự hiện hữu của cơ sở hạ tầng tài chính phát triển (bao gồm hệ thống đăng ký giao dịch bảo đảm (GDBĐ), hệ thống báo cáo tín dụng và hệ thống thanh toán) là nền tảng quan trọng cho sự phát triển bền vững và lâu dài của một nền kinh tế, đặc biệt là cho cộng đồng các DN siêu nhỏ, nhỏ và vừa (MSMEs) - nơi tạo ra nhiều việc làm và thu nhập cho xã hội.

Do đó, việc cải thiện các chế định về GDBĐ là một nhân tố quan trọng cho sự phát triển của ngành tài chính. Một chế định về GDBĐ hiện đại sẽ giúp cho các tổ chức cho vay giảm thiểu các rủi ro tín dụng và giảm chi phí hoạt động của mình, đồng thời giúp cho bên đi vay có thể tận dụng được các loại tài sản sẵn có của mình làm tài sản thế chấp, qua đó giúp khách hàng vay có thể tiếp cận các nguồn tài chính một cách dễ dàng hơn.

|

| GDBĐ cần được thực hiện trên một hệ thống quy tắc rõ ràng, chi tiết và toàn diện |

Mục tiêu cơ bản của pháp luật GDBĐ hiện đại là khuyến khích cấp tín dụng với chi phí thấp nhằm tăng cường khả năng tiếp cận tín dụng và tạo điều kiện cho mọi DN, cá nhân có thể khai thác tối đa giá trị tài sản của mình để huy động vốn.

Để đạt được mục tiêu này, pháp luật GDBĐ hiện đại xóa bỏ cách tiếp cận truyền thống (phân biệt giữa các biện pháp bảo đảm thực hiện nghĩa vụ) và áp dụng cách tiếp cận thống nhất về GDBĐ, tức là thừa nhận mọi giao dịch xác lập một quyền lợi bảo đảm trên tài sản của người khác để bảo đảm thực hiện nghĩa vụ đều được coi là GDBĐ, không phân biệt tên gọi, hình thức giao dịch, loại tài sản bảo đảm (TSBĐ), địa vị của bên bảo đảm và bên nhận bảo đảm, hay đặc điểm của nghĩa vụ được bảo đảm.

Theo cách tiếp cận thống nhất, pháp luật về GDBĐ không chỉ điều chỉnh các GDBĐ truyền thống như cầm cố và thế chấp, mà còn điều chỉnh các giao dịch khác tuy không được gọi tên là GDBĐ nhưng vẫn có cùng mục đích bảo đảm thực hiện nghĩa vụ.

Chẳng hạn như bán hàng có bảo lưu quyền sở hữu, cho thuê tài chính, ký gửi hàng hóa, chuyển nhượng khoản phải thu. Pháp luật GDBĐ hiện đại được xây dựng dựa trên bốn trụ cột: Xác lập GDBĐ có hiệu lực giữa hai bên; Xác lập hiệu lực đối kháng với bên thứ ba của GDBĐ; Thứ tự ưu tiên; và Thực thi quyền của bên nhận bảo đảm (xử lý TSBĐ).

Rõ ràng từ xác lập đến thực thi

Trong đó, pháp luật GDBĐ hiện đại cho phép sử dụng mọi loại tài sản là động sản để bảo đảm thực hiện nghĩa vụ, bao gồm cả tài sản hữu hình và tài sản vô hình, tài sản hiện có và tài sản hình thành trong tương lai, tài sản gốc và tài sản phái sinh từ TSBĐ. Để khuyến khích việc cấp tín dụng có bảo đảm, pháp luật GDBĐ hiện đại khuyến nghị rằng, chỉ nên đặt ra những điều kiện tối thiểu, đơn giản để xác lập một GDBĐ có hiệu lực giữa hai bên.

Để GDBĐ có hiệu lực, chỉ cần có một hợp đồng bảo đảm giữa hai bên trong đó mô tả TSBĐ. Hợp đồng bảo đảm có thể bằng văn bản hoặc là hợp đồng miệng, nhưng trong trường hợp giao kết hợp đồng miệng thì bên nhận bảo đảm phải giữ TSBĐ.

Sau khi GDBĐ đã được xác lập và có hiệu lực giữa hai bên, cần có thêm những điều kiện nhất định để GDBĐ có hiệu lực đối kháng với bên thứ ba. Pháp luật GDBĐ hiện đại quy định các phương thức khác nhau để xác lập hiệu lực đối kháng với bên thứ ba: Chiếm hữu TSBĐ, đăng ký GDBĐ, kiểm soát chi phối TSBĐ và phương thức tự động. Mục đích của xác lập hiệu lực đối kháng với bên thứ ba nhằm thông báo cho tất cả các bên thứ ba biết về sự tồn tại của GDBĐ, giúp họ đưa ra quyết định sáng suốt trước khi cấp tín dụng hoặc tham gia các giao dịch khác liên quan đến TSBĐ và tạo căn cứ để xác định thứ tự ưu tiên giữa bên nhận bảo đảm và các bên có quyền, lợi ích xung đột trên TSBĐ.

Pháp luật GDBĐ hiện đại cũng xây dựng một hệ thống quy tắc rõ ràng, chi tiết, toàn diện về thứ tự ưu tiên nhằm đảm bảo tính có thể dự đoán trước của GDBĐ, nhờ đó khuyến khích bên nhận bảo đảm cấp tín dụng.

Ngoài quy tắc cơ bản “ưu tiên cho bên nhận bảo đảm nào đăng ký trước hay xác lập hiệu lực đối kháng với bên thứ ba trước”, pháp luật còn dự liệu rất nhiều trường hợp có tranh chấp về thứ tự ưu tiên giữa bên nhận bảo đảm với các chủ thể khác như người được thi hành án, cơ quan thuế, quản tài viên phá sản, bên tài trợ vốn để mua TSBĐ, bên mua, nhận chuyển nhượng, thuê hoặc được chuyển giao quyền sử dụng TSBĐ, bên sửa chữa hoặc cung cấp dịch vụ khác liên quan đến TSBĐ…

Ngoài ra, pháp luật GDBĐ hiện đại còn thể hiện chính sách khuyến khích cấp tín dụng có bảo đảm bằng việc xây dựng một hệ thống quy định chặt chẽ, đầy đủ nhằm tạo điều kiện cho bên nhận bảo đảm có thể thực thi quyền của mình một cách hiệu quả mà không dẫn đến lạm quyền.

Khi có sự kiện vi phạm xảy ra, bên nhận bảo đảm có thể thu giữ TSBĐ thông qua thủ tục tư pháp hoặc bằng phương thức chủ động (ngoài tòa án), với điều kiện không xâm phạm trật tự xã hội. Pháp luật trao cho bên nhận bảo đảm một phạm vi quyền chủ động rất lớn trong việc bán TSBĐ, nhưng đồng thời buộc bên nhận bảo đảm phải thực hiện đầy đủ các nghĩa vụ như thông báo về việc bán tài sản, tuân thủ tiêu chí “tính hợp lý về thương mại” khi bán tài sản, và phân chia số tiền bán TSBĐ theo đúng thứ tự luật định. Pháp luật cũng quy định cụ thể các quyền của bên bảo đảm nếu bên nhận bảo đảm vi phạm các nghĩa vụ nêu trên liên quan đến việc thu giữ và xử lý TSBĐ.

Việt Nam cần hướng đến thông lệ quốc tế

Ở Việt Nam hiện nay có khoảng 90% các khoản vay được bảo đảm bằng bất động sản trong khi đó khoảng hơn 80% tài sản của MSMEs là động sản bao gồm các khoản phải thu, hàng hóa luân chuyển trong kinh doanh, máy móc và thiết bị. Chính vì vậy, tiếp cận nguồn tài chính hiện nay vẫn đang là một trong những trở ngại hàng đầu cho sự phát triển của khu vực tư nhân, đặc biệt là của các MSMEs tại Việt Nam.

Theo phân tích và thống kê của Nhóm Ngân hàng Thế giới, tại Việt Nam chỉ có khoảng 15% MSMEs có thể tiếp cận các nguồn tài chính chính thức từ các TCTD trong khi đó khoảng trên 49% MSMEs là các DN không thể tiếp cận hoặc chưa được tiếp cận các nguồn tài chính chính thức.

Trong khi Nghị định số 83/2010/NĐ-CP đã thành công trong việc đưa các quy định về đăng ký GDBĐ vào một văn bản thống nhất thì các quy định về GDBĐ vẫn nằm rải rác ở nhiều văn bản như Bộ luật Dân sự, Nghị định 163/2006/NĐ-CP, Nghị định 11/2012/NĐ-CP… và không phải tất cả các quy định nằm trong các văn bản nói trên đều có sự thống nhất với nhau.

Điều này dẫn tới việc thiếu các cơ sở pháp lý và gây ra những mâu thuẫn khi áp dụng vào các giao dịch cụ thể. Việc xử lý GDBĐ hiện nay vẫn còn khó khăn và tốn thời gian. Bên cạnh việc thiếu kiến thức và kinh nghiệm về tài trợ vốn có bảo đảm là động sản của các NH, thì các thực trạng nói trên cũng là những nguyên nhân khiến các NH không muốn nhận TSBĐ là động sản, do vậy kìm hãm sự phát triển của nền kinh tế.

Trong điều kiện Việt Nam hội nhập ngày càng sâu vào nền kinh tế quốc tế, pháp luật về GDBĐ của Việt Nam trong thế kỷ XXI không thể đi ngược lại xu hướng chung và thông lệ quốc tế tốt nhất như đã nêu khái quát ở trên.

| Vào đầu những năm 2000, Ủy ban Luật Thương mại quốc tế Liên hợp quốc (UNCITRAL) đã họp để bắt tay vào soạn thảo một văn bản hướng dẫn cho các cơ quan lập pháp trên thế giới về cải cách pháp luật GDBĐ nhằm tăng cường khả năng tiếp cận tín dụng. Hướng dẫn lập pháp về GDBĐ của UNCITRAL (Hướng dẫn của UNCITRAL) được xây dựng trên cơ sở mô hình Quyển 9, Bộ luật Thương mại thống nhất của Mỹ (UCC) và được thông qua năm 2007. Hướng dẫn này ghi nhận những thông lệ quốc tế tốt nhất về GDBĐ và thể hiện những đặc trưng của pháp luật GDBĐ hiện đại. Mô hình pháp luật GDBĐ hiện đại theo khuyến nghị của UNCITRAL được thiết kế cho tất cả các quốc gia, không phân biệt đó là quốc gia theo truyền thống luật dân sự (civil law) hay truyền thống thông luật (common law). |

Tin liên quan

Tin khác

NHTW Nhật Bản có chịu thêm áp lực sớm tăng lãi suất?

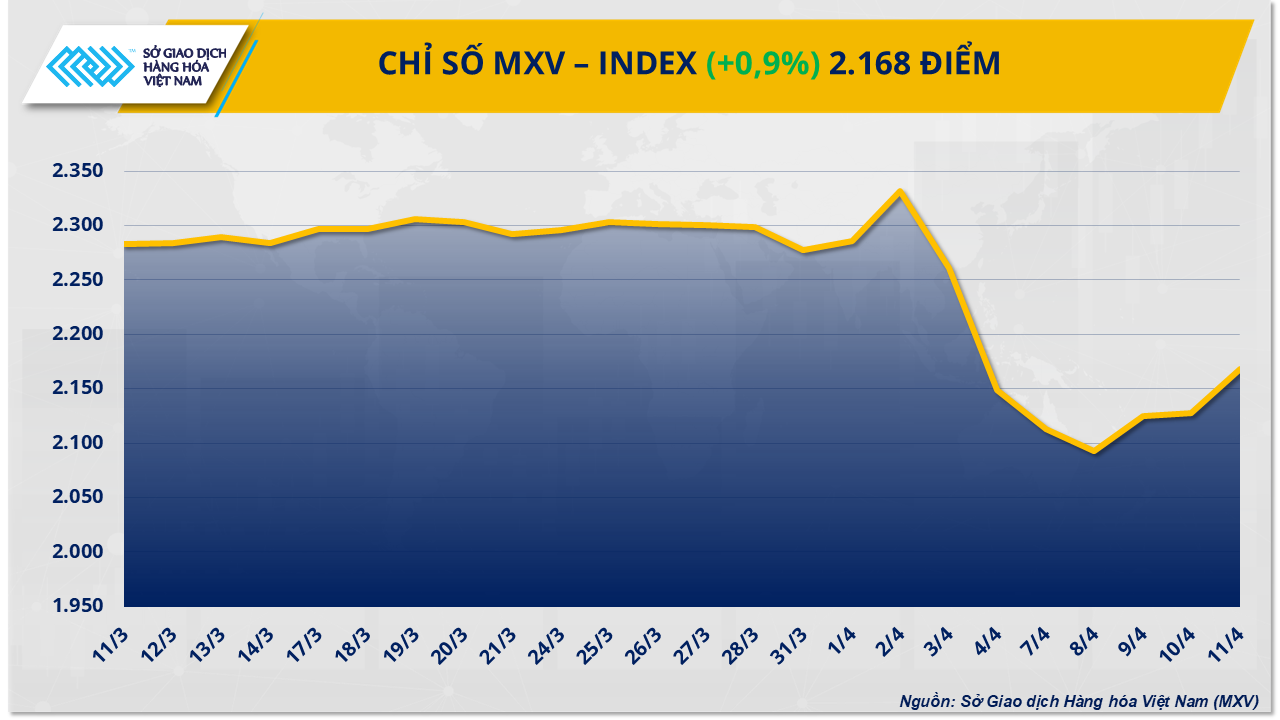

Thị trường hàng hóa nguyên liệu thế giới đang lấy lại cân bằng

Các ngân hàng trung ương lên kịch bản ứng phó với bão thuế quan

Singapore nới lỏng chính sách tiền tệ lần thứ hai liên tiếp

Quan chức Nhật Bản cho biết, họ muốn đồng yên Nhật mạnh lên

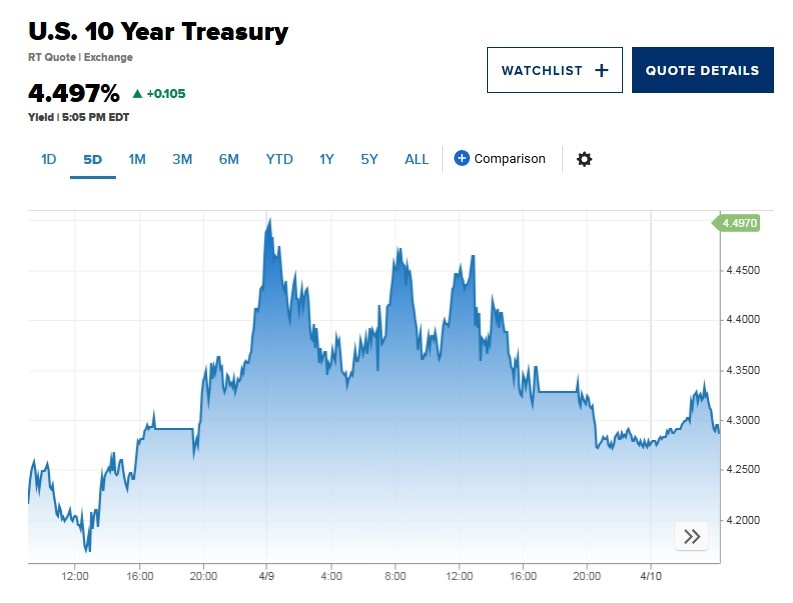

Áp lực đè nặng lên trái phiếu Mỹ và bạc xanh

Mỹ miễn thuế đối ứng với smartphone, laptop và loạt sản phẩm công nghệ

Trái phiếu Kho bạc Mỹ không còn là tài sản an toàn?

Tình thế lưỡng nan của Fed: Lạm phát hay suy thoái