Điều hành chính sách tài khóa - tiền tệ: Chủ động, linh hoạt, phối hợp nhịp nhàng

Phối hợp tài khóa và tiền tệ

Khi nhìn lại 30 năm "Đổi Mới", có thể thấy định hướng chính sách kinh tế vĩ mô của Việt Nam cơ bản là ưu tiên mục tiêu tăng trưởng. Trong khuôn khổ chính sách này, CSTT và CSTK đã phối hợp với nhau để đạt mục tiêu tăng trưởng mà trụ cột là CSTK với sự gia tăng liên tục của quy mô và tỷ lệ đầu tư trên GDP.

Vậy, phối hợp CSTK và CSTT như thế nào sẽ phù hợp cho giai đoạn tới, đặc biệt trong bối cảnh chịu tác động của đại dịch Covid? Theo PGS. TS. Vũ Sỹ Cường (Học viện Tài chính), để xác định được các khả năng phối hợp giữa CSTK và CSTT cần xây dựng 2 ma trận, gồm ma trận phản ánh những trạng thái của môi trường kinh tế vĩ mô và ma trận phản ứng chính sách tương ứng với các trạng thái kinh tế này.

|

| Ảnh minh họa |

“Thực trạng kinh tế vĩ mô của Việt Nam hiện nay đang có nguy cơ rơi vào trạng thái tăng trưởng thấp đi cùng lạm phát thấp. Vì vậy, nguyên tắc phối hợp giữa CSTK và CSTT là cùng nới lỏng. Hơn nữa do tác động đặc biệt nghiêm trọng của Covid-19, Chương trình phục hồi và phát triển kinh tế và các gói hỗ trợ là rất cần thiết”, chuyên gia này nêu quan điểm.

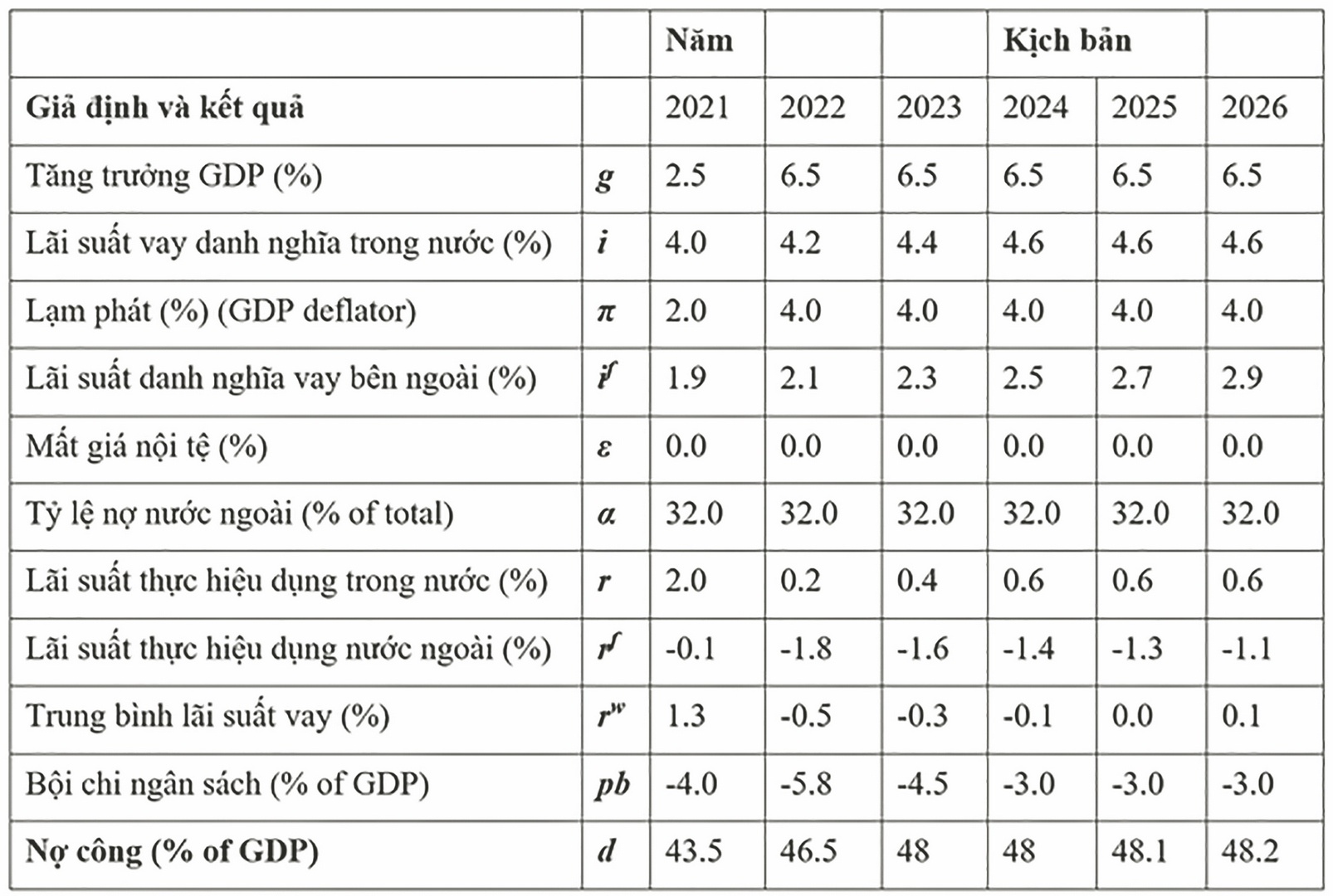

Theo tính toán của các chuyên gia, để đạt tăng trưởng 6,5% năm 2022, Việt Nam cần chi thêm khoảng 243 nghìn tỷ đồng so với năm 2021, tức là ước tính mức bội chi cho năm 2022 sẽ là 5,8% GDP (tăng thêm 1,8% GDP so với mức dự toán 4%). Từ năm 2023, có thể giảm gói hỗ trợ tài khóa xuống và mức bội chi dự kiến còn 4,2% GDP (so với 3,7% như Dự thảo ngân sách trung hạn) và từ 2024 số bội chi sẽ giảm xuống còn 3% (thay vì 3,5% như Dự thảo).

Kịch bản này cho thấy, Việt Nam chỉ cần duy trì gói hỗ trợ tài khóa thêm khoảng 2,4-2,8% GDP cho năm 2022 và giảm xuống còn 1,4% GDP cho năm 2023 (theo số GDP mới). Từ năm 2024, kết thúc gói hỗ trợ mức bội chi sẽ quay về mức trung bình là 3% GDP. "Với kịch bản này, nợ công chỉ dao động khoảng 48% GDP, nghĩa vụ trả nợ trực tiếp giai đoạn 2022-2025 sẽ tăng không đáng kể khi Chính phủ sẽ huy động các khoản vay qua trái phiếu dài hạn”, PGS. TS. Vũ Sỹ Cường phân tích.

Về phía CSTT, mặc dù năm 2022 có tồn tại những áp lực lạm phát nhất định, nhất là từ ảnh hưởng của bên ngoài, song với mức lạm phát rất thấp của năm nay nên khả năng cho mở rộng CSTT vẫn còn dư địa nhất định. Để hỗ trợ phục hồi và tăng trưởng kinh tế, NHNN có thể xem xét một số giải pháp như điều chỉnh các lãi suất điều hành, cho phép sự cạnh tranh nhất định về cung cấp tín dụng ở nhóm các ngân hàng tốt để hạ thêm lãi suất cho vay“, PGS. TS. Vũ Sỹ Cường đề xuất.

Bên cạnh đó, theo ông Cường, việc thực hiện hỗ trợ lãi suất cho vay đối với một số ngành nghề và lĩnh vực bị ảnh hưởng nặng nề bởi dịch bệnh cũng nên được xem xét. Tuy nhiên, cần hết sức tránh các nguy cơ của lựa chọn ngược và rủi ro đạo đức.

Phân bổ nguồn lực theo “bình thường mới”

Trong khi đó theo một báo cáo mới đây của Nhóm nghiên cứu Trường Đại học Kinh tế Quốc dân, CSTK trong thời gian vừa qua nhằm ứng phó với dịch bệnh là khá đầy đủ, kịp thời và mục tiêu đặt ra rất rõ ràng và phù hợp. Tuy nhiên, trong thực tiễn triển khai còn bộc lộ một số hạn chế như: Các chính sách đa số được thiết kế và thực thi theo hướng bình quân hóa giữa các địa phương, ngành nghề, quy mô… mà ít tính đến mức độ ảnh hưởng và khả năng chống chịu; Liều lượng chính sách còn hạn chế, cùng với đó là số lượng đối tượng được hỗ trợ quá nhiều, nên lợi ích từ chính sách bị dàn trải; Mức độ ứng dụng công nghệ thấp khiến mất khá nhiều thời gian trong việc thực thi các chính sách…

Vì vậy Nhóm nghiên cứu cho rằng, khi Việt Nam đã có sự chuyển đổi chiến lược ứng phó với đại dịch Covid-19 cũng đòi hỏi sự thay đổi trong việc phân bổ và sử dụng nguồn lực ngân sách, từ phòng chống dịch sang hỗ trợ và đảm bảo hoạt động sản xuất và tiêu dùng trong điều kiện “bình thường mới”. Vì vậy, đề xuất cần chuyển trọng tâm của các chính sách hỗ trợ từ mục tiêu ưu tiên phòng chống dịch sang mục tiêu phục hồi hoạt động sản xuất kinh doanh, đảm bảo an sinh xã hội và đẩy mạnh ứng dụng công nghệ thông tin trong triển khai các gói chính sách hỗ trợ.

|

| Kịch bản mô phỏng về thâm hụt, tăng trưởng và nợ công của Việt Nam giai đoạn 2021-2026 (Nguồn: Tính toán của PGS. TS.Vũ Sỹ Cường và Đặng Ngọc Tú, các giá trị r, rf, rw, nợ công là số liệu tính toán trên cơ sở các giả định về tăng trưởng, bội chi, lạm phát, lãi suất danh nghĩa) |

Cùng với đó, các chính sách hỗ trợ cần chọn lọc, tập trung hơn vào các doanh nghiệp quy mô lớn, có ảnh hưởng lan tỏa quan trọng đến các khu vực khác trong nền kinh tế. Tuy nhiên, “không hỗ trợ dàn trải, bình quân, liều lượng hỗ trợ thấp. Đồng thời, dư địa chính sách cũng không cho phép thực hiện bao phủ quá nhiều đối tượng”, báo cáo nhấn mạnh.

Các chuyên gia cũng khuyến nghị trên cơ sở kế hoạch phát triển kinh tế - xã hội năm 2022 mà Quốc hội đã thông qua, CSTT cần tiếp tục điều hành chủ động, linh hoạt, phối hợp chặt chẽ với CSTK và các chính sách vĩ mô khác nhằm kiểm soát lạm phát, duy trì ổn định kinh tế vĩ mô, thị trường.

Một khuyến nghị cụ thể được Nhóm nghiên cứu của Trường Đại học Kinh tế Quốc dân đưa ra là NHNN nghiên cứu để giảm tỷ lệ dự trữ bắt buộc của các NHTM. “Chỉ cần giảm 0,5% tỷ lệ này sẽ giải phóng được số vốn lên tới 50.000 tỷ đồng để cho vay đối với nền kinh tế, chưa tính đến chi phí tín dụng của các tổ chức tín dụng sẽ giảm xuống, đồng thời tăng khả năng tạo tiền, tăng tổng phương tiện thanh toán M2 cho nền kinh tế”, đại diện Nhóm nghiên cứu cho biết.

Điều hành CSTK và CSTT trong bối cảnh dịch bệnh còn phức tạp, các áp lực bên ngoài ngày càng lớn trong khi nền kinh tế chưa thực sự có những đột phá về mô hình tăng trưởng sẽ là nhiệm vụ rất thách thức và khó khăn. Tuy nhiên, theo PGS. TS. Vũ Sỹ Cường “Dịch bệnh Covid-19 là hiện tượng bất thường nên cũng cần có những giải pháp đặc thù mới có thể đối phó được, như triết lý mà Bác Hồ đã từng viết: Dĩ bất biến, ứng vạn biến”.

Tin liên quan

Tin khác

Chênh lệch giá vàng mua – bán tăng: Rủi ro cao cho nhà đầu tư

Sáng 14/4: Tỷ giá trung tâm giảm 37 đồng

Lan tỏa tín dụng chính sách ở Quảng Ngãi

Sáng 12/4: Bạc xanh tiếp tục lao dốc

Giải pháp thanh toán không tiền mặt cho hệ thống xe buýt công cộng

Lãi suất gửi tiền 1 tháng tại các ngân hàng hiện ra sao?

UOB kỳ vọng lãi suất điều hành sẽ được giữ nguyên

Bảo hiểm nông nghiệp – "tấm khiên" vững chắc cho Hợp tác xã

Sáng 11/4: Tỷ giá trung tâm quay đầu giảm trở lại

![[Infographic] Tỷ giá tính chéo của đồng Việt Nam với một số ngoại tệ để xác định trị giá tính thuế từ 10-16/4](https://tbnhnew.mastercms.vn/stores/news_dataimages/2025/042025/10/07/infographic-ty-gia-tinh-cheo-cua-dong-viet-nam-voi-mot-so-ngoai-te-de-xac-dinh-tri-gia-tinh-thue-tu-10-164-20250410075435.jpg?rt=20250410075437?250410075759)